以下文章来源于Tencent科技 ,编辑李安琪 杨哲

024年8月5日,全球股市经历了一场“黑色星期一”。

标普500指数下跌3.1%,纳斯达克指数跌3.4%。

其中,科技股和芯片股领跌。英伟达跌6%,苹果跌4.6%,特斯拉跌4.2%。

“科技七巨头”盘初总市值蒸发1.3万亿美金。此后股价虽有所回升,但全天市值总损失仍略高于6,500亿美金。

对此,复旦发展研究院金融研究中心主任孙立坚表示,美股下跌是因为站在了高处不胜寒的泡沫高位上。

这个泡沫中最显眼的就是AI行业,因为它们已经连跌半个多月了。

7月18日,美股“七巨头”五日市值累计蒸发了1.1万亿美金。

一周后的7月24日,“七巨头”再次集体下跌,令当天美股市场全天蒸发市值超过7500亿美金。这也让标普500与纳斯达克指数均创下自2022年底以来最大单日跌幅。

股市之外,关于AI泡沫的警告也接连不断。

今年三月,阿波罗首席经济学家Torsten Sløk就撰文称,AI泡沫的“糟糕程度”不仅超过了1990年代,还已经超过了互联网泡沫巅峰时期的水平。

而红杉合伙人David Chan更是在去年和今年连续发出警告,认为AI企业年营收总和需达 6000亿美金,才能支付基础设施建设资金。这在当下是不可能的。

对AI泡沫最重磅的忧虑来自高盛在6月末发布的报告《生成式AI:花费甚多,而收益甚少》,其中采访的多位专家都表示人们对AI的期待过高,投入过大,但它已有的收益和潜在的收益都太小。当下,AI存在着巨大泡沫风险。

AI究竟是不是正在堆积的泡沫?如果是,那现在泡沫破裂了吗?它之后又将会产生怎样的影响?看完这篇文章,或许你就能找到答案。

1.什么是泡沫?

要想判断泡沫,大家需要先了解什么是泡沫。泡沫往往源于新技术的产生,市场对技术的未来发展过于乐观,导致过度投资和盲目跟风,使其价值超越实体经济可承受的程度,随后急剧下滑,最后像肥皂泡一样破灭。结合海曼·明斯基的《金融不稳定假说》、霍尔迪·加利《货币政策与理性资产价格泡沫》等数篇研究经济泡沫的经典论文,大家总结出泡沫产生的核心条件。

主要包括:经济基本面有利投资、信息差的出现,以及心理和行为因素的膨胀效应。简单来说就是:市场有钱且投资者非理性投资。

第一是市场要有钱,这意味着市场要有充裕的流动性。一个低利率环境下信贷扩张,流动性过剩的基本经济现状才能引发泡沫。比如在2022年,大家就经历了被称作“万物泡沫”的时期。美联储为应对疫情导致的经济下跌,在2020到2021年实施了近零利率和量化宽松(QE)。这一举措吸引了投资者进行风险更高的投资,并允许不可持续的商业模式在低息贷款的基础上发展。几乎所有股市资产都在高速升值,屡创美国历史记录。直到2022年美联储重新上调利率来抑制通胀,股市应声大跌,一年内GOOGLE跌幅40%,特斯拉、Meta股价下跌60%。

第二是投资者非理性投资。新技术使得投资者可以通过早期投资获得相当高的回报。而某些赛道本身的垄断性质又使得它未来的潜在收益更高。足够高的获利空间导致市场盲目乐观,使投资者低估风险,高估回报。比如2000年被刺破的互联网泡沫。1995年,大量风险投资涌入电子商务、电信、App服务等互联网相关领域,投资回报率远超化工、能源、金融等其他行业。而投机者注意到股价的快速增长时,又预期其会进一步上升而买入。1999年,美国互联网相关行业的投资金额达到287亿美金,是1995年的近10倍。

2.AI投资的上限在哪儿?

还记得大家上面提到的泡沫产生的两个前提条件吗,第一个就是市场要有钱。

但当下美国金融市场的流动性并不乐观,这意味着AI泡沫上限高不了。

对此,华创资本合伙人的熊伟铭指出:“这一波泡沫的程度其实远不如20年前的互联网泡沫,甚至不如2017年的加密货币泡沫,也不如2021年的NFT泡沫,这些泡沫的特点是估值远远超过了实际产品和服务所能获得的投资回报周期。

如果用比例来衡量,我认为这一波泡沫的程度可能只有dotcom或NFT泡沫的20%到30%。这波泡沫的程度绝对比不上之前的几次。”

近两年的融资环境相对较差,为了遏制疫情时期货币宽松所带来的40年来的最高通胀,美联储自2022年3月至2023年7月进行了11次加息。

与此同时,美联储还开始了大规模缩表,从2022年6月开始,Fed每月减少600亿美金的国债持有量和350亿美金的抵押贷款支撑证券(MBS)持有量。

一句话总结就是,在AI爆发期间,美联储正在进行自1980年代以来最激进的货币紧缩政策。

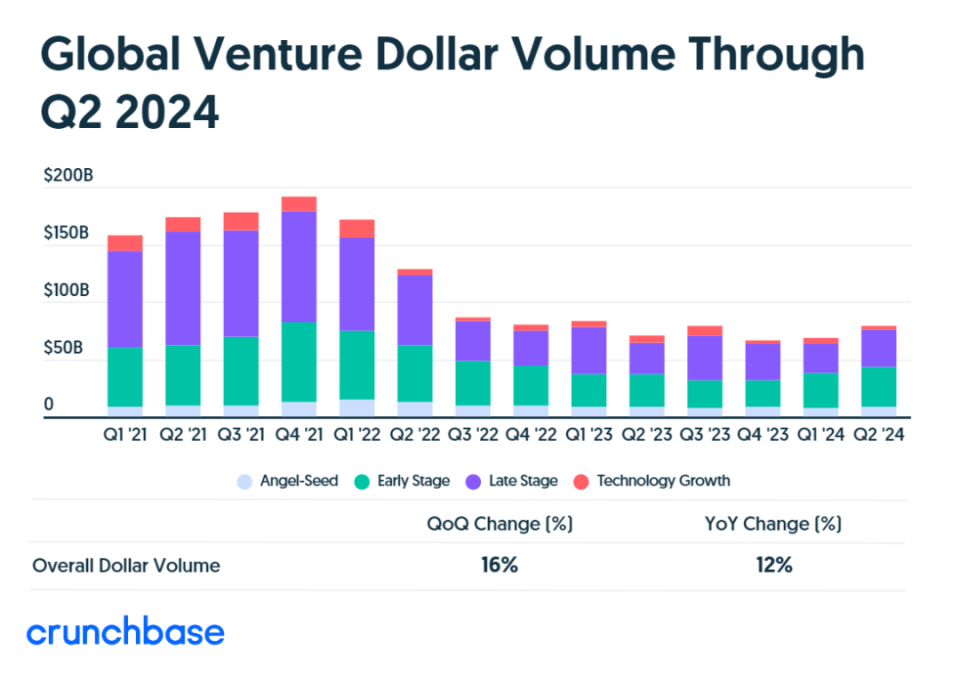

市场没钱,即便几乎所有的VC都陷入FOMO,美股整体风投的趋势依然不增反降。根据Crunch base的数据,今年上半年全球融资总额同比下降5%。

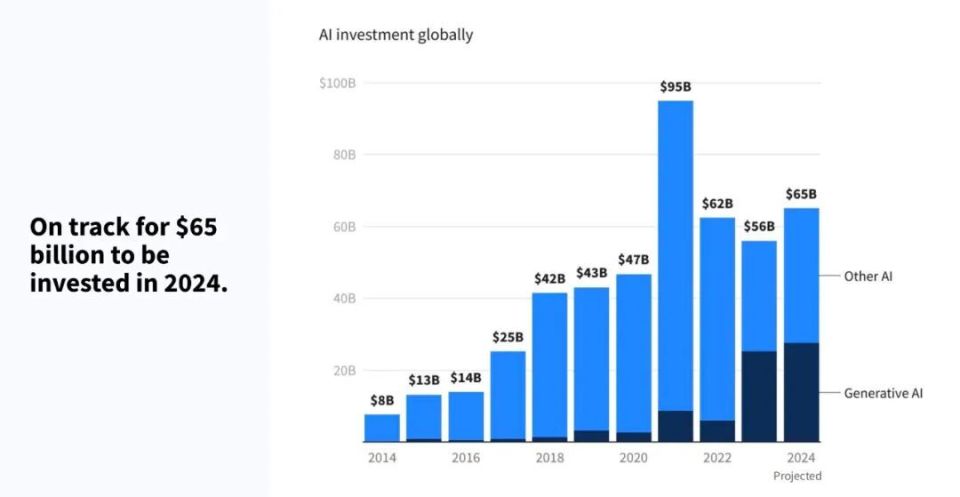

当然,这其中的AI初创企业逆风挺立,同比增长24%,甚至在今年第二季度拿到240亿美金的最大季度投资,但总值依然不过是2021年的70%。

这是因为2021年万物泡沫期的宽松带来了巨量流动性,其余波还未消除。市场不如2021年有钱,但也还是挺有钱的。

熊伟铭对比表示:“最近两年,AI从资本化角度来看可能已到顶峰。2021年,美国在半年内发了6万亿美金,这是人类历史上的唯一一次。这种资本催熟效应是前所未有的。”

然而VC们手中的钱就捏得比21年紧多了。

从COATUE给出的数据看,此轮AI投资虽然热闹,但VC们并未出尽全力。私募股权企业手里还有1万亿美金的未投资金,处于历史最高水平。

这主要有两个原因。

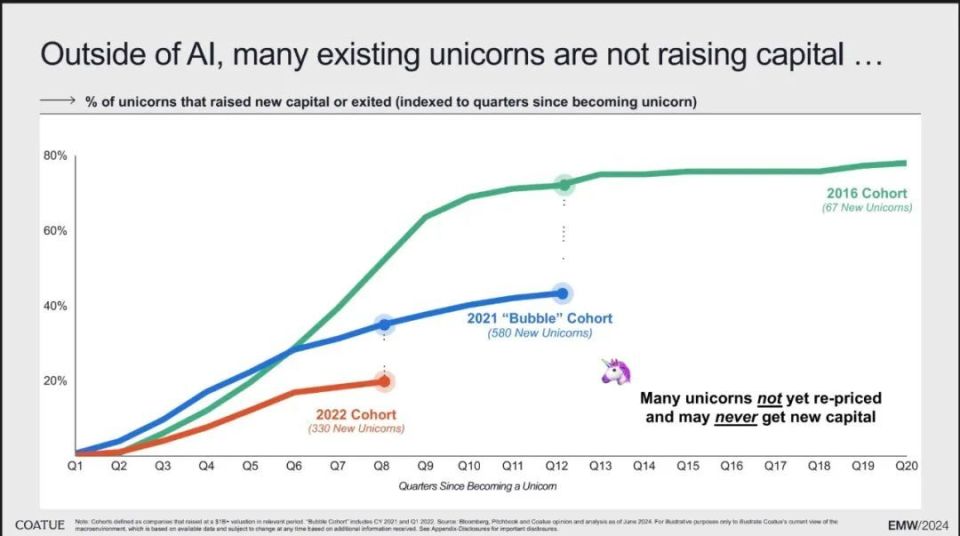

一是退出路径不畅,VC投资很犹豫。在上一轮“万物泡沫”之后,独角兽企业数量猛增,从2016年的67个一路涨到2021年的580个。但他们获得再融资的比率却在直线走低。从16年到22年,同期获得再融资的独角兽比例从50%降到了20%以下。

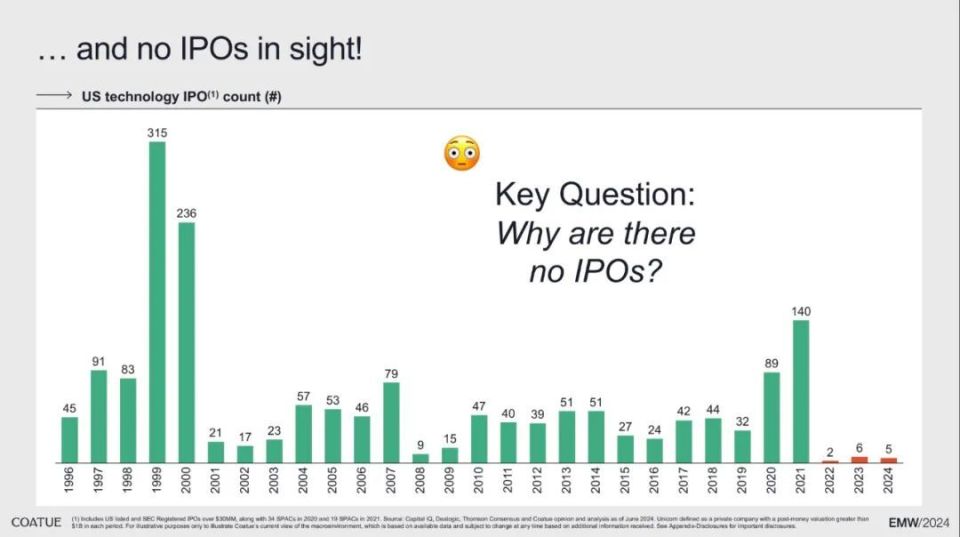

那IPO呢?更是惨不忍睹,从2022年开始基本都只有个位数。

“实际上,2021年美股有970个IPO,而2022年降至162个,今年上半年大约只有44个。这表明全球资本市场的收缩是一个明显的趋势。”

在这一情况下,退出手段就只剩并购一条路。这个路子太窄了。

另一个原因是现在AI发展所处的阶段投资门槛较高,限制了很多VC入场。

“早期的互联网行业需要搭建自己的服务器和基础设施,类似于今天的AI领域。运行一次大模型的成本从几万美金到上亿美金不等,处于新的基础设施建设的早期阶段。”

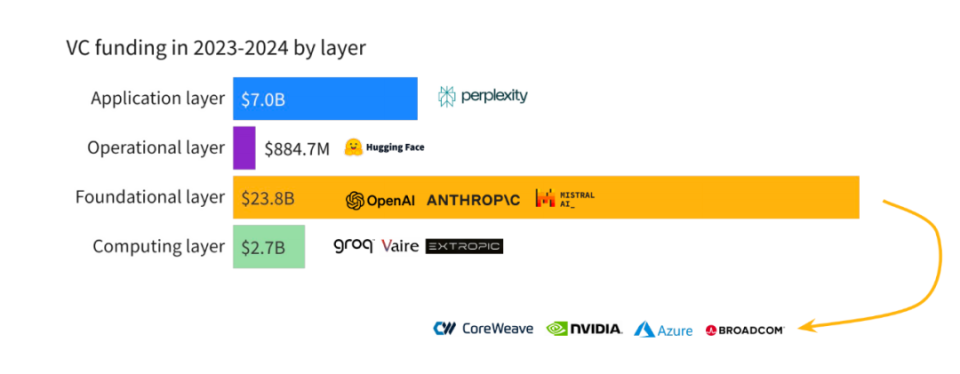

大家发现,进入人工智能领域的钱,大部分流向基础层企业(Foundational layer),也就是大家所熟知的大模型企业,如OpenAI、Anthropic、Gemini等。

他们再利用这部分资金购买计算层企业(Computing layer)如英伟达的芯片来训练自己的大模型。

因此当下AI产业所处的位置更像是在基建时期。也正是这种阶段特性决定资金量不足的小VC很难入场。

“去年和前年,大量AI企业特别是硅谷的企业进行早期投资,看似活跃,但80%的投资都集中在早期阶段,很多企业在大模型升级中被淘汰。大企业在NLP领域的优势明显,因为每次测试的成本太高,这与20年前的互联网发展类似。当时互联网成本高昂,拉光纤、搭机房,而现在AI的投资成本也很高,从小参数到大参数的基础设施变化,使得大企业具有天然优势。因此,这一波投资减少,无论在中国还是美国,主要都是大企业在主导。美国也由几家主要企业主导,创业企业在这波创新中不是主流,主流仍然是大企业。”

所以,不论是从金融市场的整体表现,还是从VC的参与热情来看,目前放在AI池子里的热钱都不算太多。

3.谁在投资AI?

市场上钱少,投资门槛又高,那么这场投资游戏到底是谁在玩?

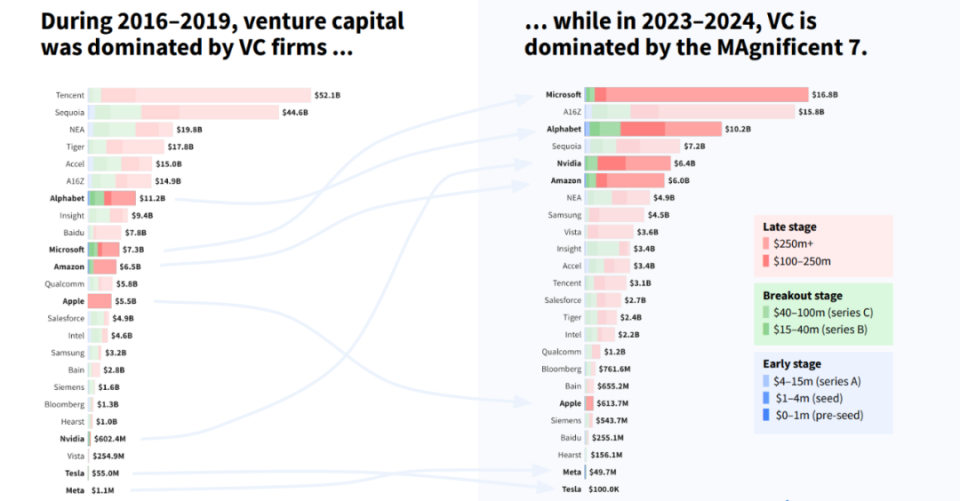

实际上,本轮AI投资的核心玩家主要是互联网时代的佼佼者,自带氪金体质,其中最典型的当属“美股七巨头”了。

根据Flow partners和Dealroom今年5月底联合发布的报告显示,美股七巨头的综合市值占标普500指数的32%,经济利润更是占据标普500指数的近一半。

以至于在过去一年里,七巨头成了AI最大的投资者,仅2023年间就参与了208笔风险项目的投资。

2024年上半年,七巨头共投资近250亿美金,超过英国所有风险投资的总和,这些钱主要流向了人工智能领域。

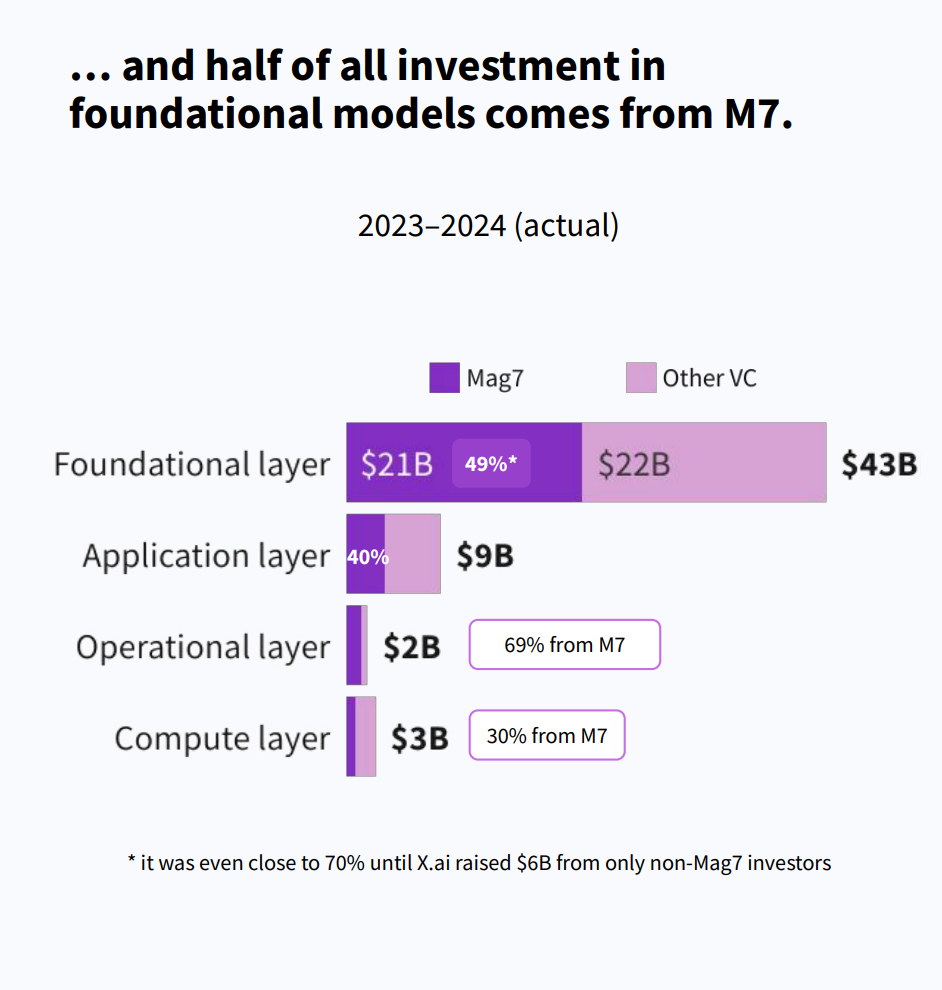

不论是大模型还是芯片企业,背后均不乏七巨头的身影,甚至在马斯克的X.ai从非七巨头投资者那筹集到60亿美金之前,七巨头占了所有基础模型投资近70%的投资额。

如此“重仓”AI的巨头们,左手投资、右手自研,亲力亲为给资本市场讲故事,科技股价被许诺的技术神话持续拉高。

如今,市值总和16万亿的七巨头,平均市盈率已经高达45倍(标普500的均值为28倍),相应的投资宠儿如OpenAI、Anthropic等初创企业的市值也在不断上涨。

这样的市场是理性的吗?这就要看看巨头们下注的理由了。

4.硅谷巨头的理性

巨头们对于AI的态度几乎是孤注一掷的坚定。黄仁勋在英伟达最近一次电话会说到:

「 让我举个例子来说明时间真的很宝贵,为什么能立即建立起来数据中心这个想法如此宝贵,而获得训练时间又如此宝贵。原因在于,下一个达到重要里程碑阶段的企业将宣布一项突破性的人工智能。而之后的第二家企业则会宣布一些仅仅比它提升了 0.3% 的东西。所以你要问自己的问题是,你是想成为一再交付突破性 AI 的企业,还是成为一个只提升了 0.3% 性能的企业?……因此,这就是为什么大家现在像疯了一样建立 Hopper 超级芯片系统,因为下一个重要里程碑阶段就在眼前。」

AI是目之所及的时代性技术,谁夺得先机就意味着谁将掌握下一场游戏的规则。对于七巨头来说,无论是否处在泡沫中,作出的决定都是一样的。因为这并不取决于你是否愿意辨别眼前是泡沫还是机遇,而取决于你能否在这场竞赛中生存下来。 而巨头的投入,与他们所创造的现金流相比,并没有十分激进。

从财报来看,这几家企业在上个季度基本都实现了超过了100亿美金的收入。

MicroSoft在2024财年Q2实现了220.4亿美金的利润,在如此大力投资AI投资的情况下,其净利润率仅从2023财年Q3的39.44%降至2024财年Q2的34.04%。AlphabetQ2的利润则达到了236亿美金,AMAZON134亿美金。

七巨头的整体利润都非常健康。而且他们口袋里也有大把花不出去的现金。

苹果的自由现金流现在已经超过1000亿美金。MicroSoft、Alphabet和AMAZON根据其收入增长速度是都有望在近几年加入“自由现金流1000亿美金俱乐部”。Meta今年自由现金流可能超过300亿美金。

英伟达和特斯拉的自由现金流稍微少一些,但在AI爆发前,英伟达每年已经能创造几十亿美金的自由现金流,这两年赚的盆满钵满之后应该可以达到百亿的水平了。

七巨头们现在加起来预计2024年全年在AI方面的投入不过500亿美金,从利润到现金都完全在承受范围之内。 如果这是下个时代的生死之战,他们留着这些利润和现金是准备养老吗?

正因为巨头们赌得起,所以谈不上不理性。

5.巨头们被高估了吗?

具有充裕现金流的巨头们在下场投资AI的同时,自己也是被投资者。

他们身负投资和自研的双重重任。这个时候,巨头自身的估值稳定性,也就成为了判断AI泡沫的重要指标。毕竟只有稳住自身,才有源源不断的现金流支撑良性循环。

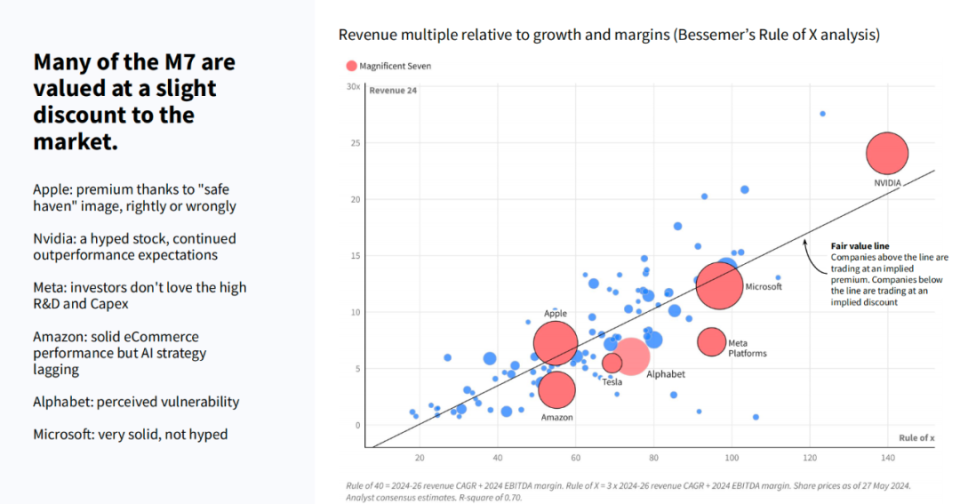

这是一张利用"Rule of X"来评估七巨头的市值相对于它们的收入增长和利润率的图表。

简单来说,图中的斜线表示理论上的公平价值。如果一家企业的点位于斜线之上,意味着它的市值相对于收入被高估了,如果位于这条线之下,则被低估了。

大家可以看见,处于斜线之下的亚马逊(AMAZON)、Tesla(特斯拉)、Alphabet(GOOGLE母企业)、Meta(前脸书),市值相对于预期收入是被低估的状态。也就是说,这些企业股价存在泡沫的可能性较小,因为它们的市值没有显示出过度膨胀的迹象。

挂在斜线上的MicroSoft和苹果稍有溢价,但是他们分列市值第一和第二,一个作为OpenAI背后最大的投资方,一个毫不费力就能和OpenAI建立深度合作关系的企业,实力自然不用多说。

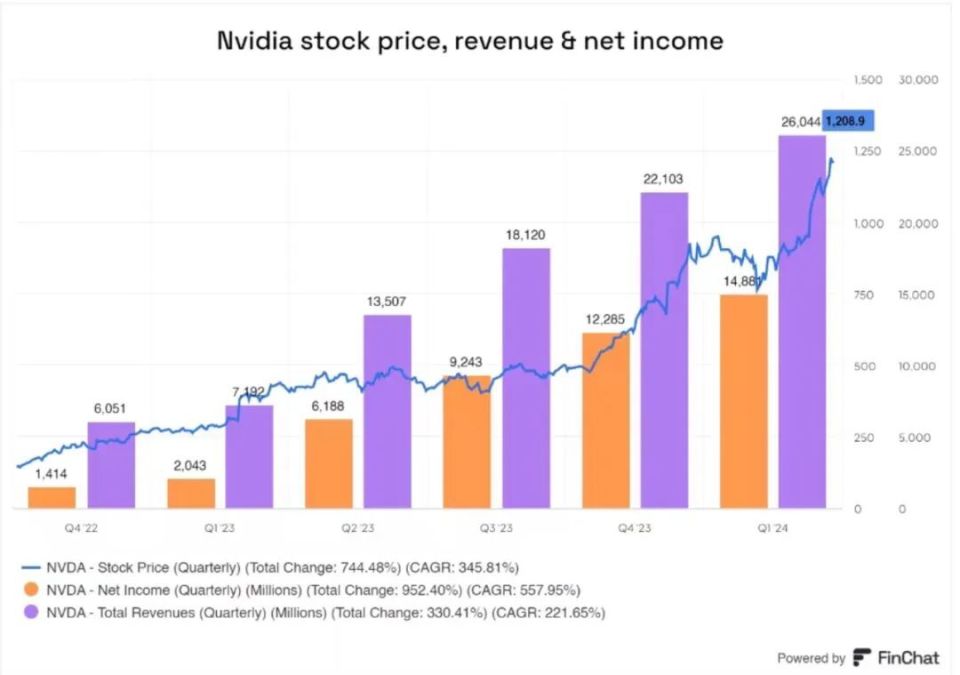

哪怕是被认为最有泡沫嫌疑的英伟达,截至2024年第一季度,过去6个季度股价上涨744%,利润也上涨了330%,可以说是最有基本面支撑的泡沫。

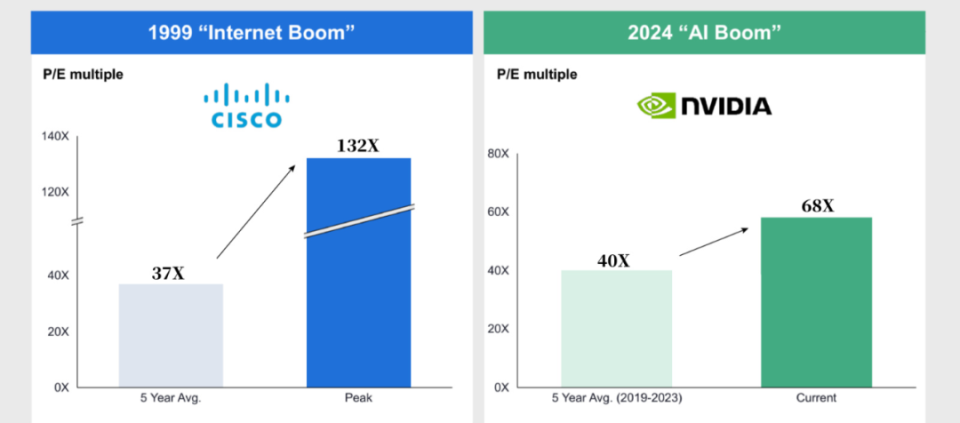

对冲基金COATUE还做过一个测算。若以互联网泡沫时期增长最为明显的思科为例,其五年平均市盈率为37倍,但泡沫时期高达132倍。 同样的计算方式对应到英伟达,其在过去五年平均市盈率为40倍,而今天到了68倍,远未达到思科泡沫时期的水准。作为新兴霸主,即使在半导体行业内,英伟达的市盈率也不过是中等偏上水平。

(图源COATUE,此版本结合最新数据重绘)

“最近七家大企业市值在一天内蒸发了1万亿美金,这个规模虽然巨大,但相较于20年前同等市值的波动,其影响要小得多。 20年前,互联网泡沫期间,市值的下跌分布在众多小企业之间,每家企业从100美金跌到2美金,这种跌幅对市场的冲击非常大。

而现在,市值的调整主要集中在少数大企业上。因此,即使这些企业市值大幅波动,对整体资本市场的影响相对较小。这也是为什么我认为AI市场的回调不会像2000年互联网泡沫那样引发资本市场的巨大震荡。”

巨头之所以是巨头,就是因为体量足够大,底盘也足够稳。哪怕成为泡沫,也是最有基本面的泡沫。

6.投给AI的钱多久能赚回来?

另外一个理性的前提是,投资需要有对应的回报。

巨头们心甘情愿地参与军备竞赛,当钱不是问题,需要进一步回应的就是对投资回报率的质疑。这也是高盛发布的报告和红杉资本的6000亿问题所质疑的核心。

AI目前的阶段更像是基建。而基建的回报周期和短期投资不太一样,基本以五年起计。就连数据中心的回报周期一般都在4.5年左右。

”AI的商业化普及可能需要5到10年的时间。回顾互联网的发展,最初的商业模式如广告和搜索引擎也经历了较长时间的培育。因此,大家需要对AI的商业化保持耐心和空间。”

既然这是个长回报周期的投入,那投给AI的钱什么时候可以赚回来呢?

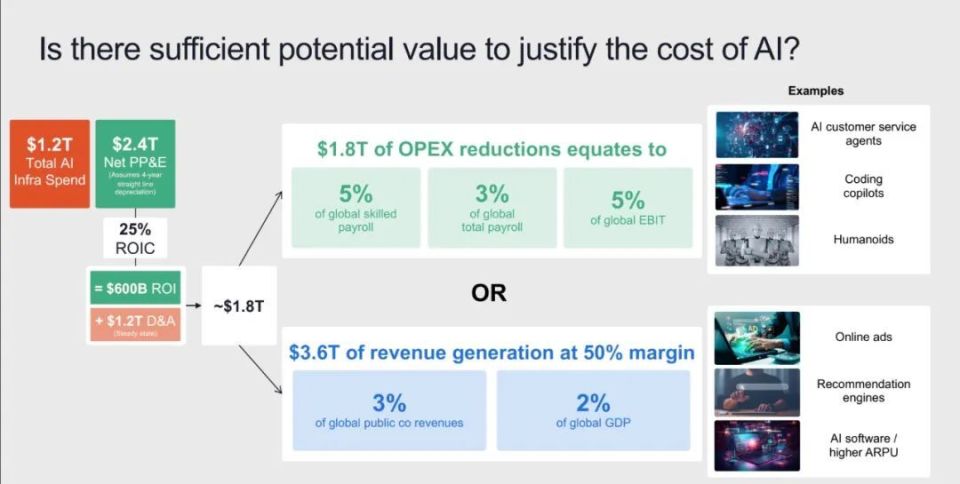

Couteue帮大家算了一笔账。AI在基础设施建设期,也就是到2030年,预计会花费1.2万亿美金,这大概是2500万单位的GPU外加相关支出。这看起来很庞大,但其实仅占全球IT支出的18%。

按照25%的ROI,即预期收益6000亿美金,加上1.2万亿,到2030年AI的投入必须转化出1.8万亿美金的收入才能实现收支平衡。 这可以通过两种方式达成,一种是降本。只要AI能降低全球技术人员总薪资的5%或所有工人工资的3%,就可以达到1.8万亿的收益。另一个是增收。如果AI能带来全球2%的GPD增长,提升所有上市企业3%的收入,那AI企业只要从中赚取一半的收益,也能到1.8万亿。

那么问题来了,AI能带来降本增效的结果吗?

麻省理工学院教授Daron Acemoglu在高盛报告中指出,生成式人工智能短时间内能够产生的经济效益十分有限。即便他并不否认人工智能技术的潜力,却依然断言10年内人工智能只能影响所有工作任务的4.6%,带来的GDP增长甚微,只能到0.9%。 这样的质疑不无道理。回看技术史大家会发现,一项新技术从诞生到进入市场、渗透寻常人的生活,的确需要很长时间。

举个例子。大家经常使用的行李箱,其实早在1887年就初具雏形,但是直到1972年才出现把轮子装在行李箱上的专利设计,1991年才有了现在当下最常见的滚轮拉杆行李箱。

连行李箱这样简单的发明,从设计出现到普惠使用都经过了100年才找到正确的「打开方式」,更别提原理复杂、尚处黑箱的人工智能技术了。

但AI真如Acemoglu所说那样收效甚微吗?为了搞清楚这个问题,大家专门去翻了Acemoglu自己发表的论文以及他引述的两项研究。

结果发现,Acemoglu的论证很难立住脚。

他的论证引用了两项研究的数据,用未来可能被AI影响的任务比例(20%)× 实际会采用AI的任务比例(23%) =未来AI影响的工作任务比例(4.6%),得出AI效益甚微的结论。并依此去计算AI对GDP的最终影响。

但Acemoglu在论文中所采用的都是他引用研究中对AI发展最悲观的预测。他一来认为未来十年市场都不会出现有效整合大语言模型的App。二来,认为AI的使用成本短时间内不会下降。

对于第一点,在Acemoglu引用的论文中,编辑明确指出如果能够利用 GPTs,美国所有工人任务中约15%可以在保持同等质量的情况下显著加快完成速度。但在整合基于LLMs构建的App和工具时,这一占比提升至所有任务的47%至56%。

Acemoglu却只用15%这个值去计算。然而,目前几乎所有科技巨头都在试图将AI融合到自家App之中,像MicroSoft的Copilit,Adobe的Firefly都在持续更新,整合LLMs的App并不稀奇。

早在GPT-4o的发布会上,OpenAI就透露出开发一个由大语言模型主导的系统级应用的想法。这在OpenAI今年的两次收购行为中再次得到印证,结合目前Agent的发展情况,大家有理由期待不久的将来看见LLMOS的亮相。

要真如Acemoglu所说,未来十年市场上都没有有效整合大语言模型的App出现并大规模应用,那说AI是泡沫着实不冤,但目前来看显然不符合事实。

针对第二点,Acemoglu对于AI的使用成本和渗透率的判断也不够准确。他引用的论文称,美国企业会选择不自动化大多数可以AI化的任务,仅有23%用于视觉任务的工人工资具备自动化吸引力。但引用文章明确表明,如果成本迅速下降,或者通过规模大于单个企业的AI即服务(AI-as-a-service)平台进行部署,AI缓慢推广的现状就会加速。

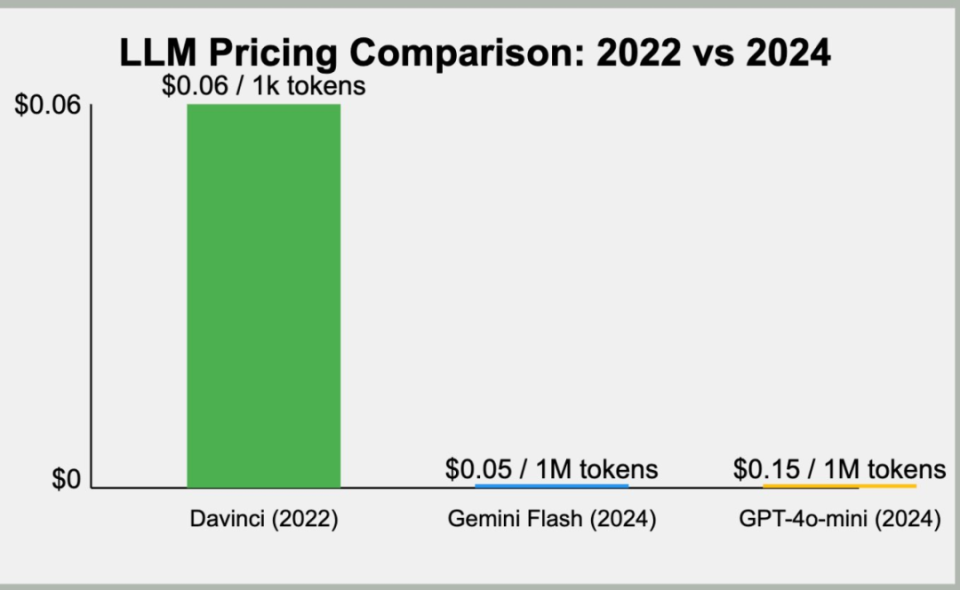

更何况,AI成本下降已经是当下较为明显的趋势。

美国艾伦人工智能研究院创始CEO在接受《每日经济资讯》专访时表示,芯片时代的摩尔定律在 AI 时代仍然适用,AI 的训练和推理成本可能每18个月就下降一半。

以ChatGPT为例,奥特曼在年初接受专访时说到:

“GPT-3是大家推出时间最长、优化最久的模型,在它推出的三年多时间里,大家已经将其成本降低了40倍……至于GPT-3.5,相信大家已经将其成本降低了近10倍……在我所知道的所有技术中,大家的成本下降曲线是最陡峭的。”

从实际市场价格看,两年前,GPT 3.5 每千个 Token 就要 0.06 美金。现在, Gemini Flash每百万 Token 只要 0.05 美金 。仅仅两年时间,AI的成本降低100x,能力提升10x。”

另外,麦肯锡5月发布的研报表明,2024年全球的AI采用率显著提升,其中生成式AI的使用率更是比去年提高了整整一倍,这说明越来越多的组织和个人开始使用AI。

摩根大通的调研也指出,预期在2025年前接入AI进行生产的企业占比也超过55%。AI渗入企业中的比例远比23%高。

所以,Acemoglu的判断只能说是不合实际的悲观论断。AI所能带来的效能提升和成本下降,都是可以预见的改变。

7.大家还在1995年

当然,除了反驳Acemoglu的观点,大家还有更多证据去证明AI的价值。

高盛经济学家 Joseph Briggs 认为:“尽管生成式人工智能的潜力存在很大的不确定性,但它生成与人类创造的输出无法区分的内容以及打破人与机器之间沟通障碍的能力反映了一项重大进步,具有潜在的巨大宏观经济影响。”

这种影响首先来自于生产效率的大幅提升。

据麦肯锡估算,GenAI可以将 70% 的重复性工作自动化,每年可以带来2.6 万亿至 4.4 万亿美金收益,同时将所有人工智能的影响力提高 15% 至 40%。

这样看来,相比每年能为经济贡献2.6万亿至4.4万亿美金增长的乐观估算,红杉提出的每年6000亿美金的AI基建成本,还算泡沫吗?

其次,技术所引发的规模效应可能是超越生产力的颠覆性影响。

毫无疑问,互联网是过去20年最能创造财富的行业。上一波互联网技术浪潮带来了电子商务、平台经济、移动社交……是将世界连成一个整体的技术座驾。可它被发明的初衷是用于国防通信,那时鲜有人会想到,互联网能如此深刻地塑造大家当下的经济行为与生活方式。

尽管目前AI会带来何种深远影响还难以界定,但是人类总是习惯于高估自身的判断,低估技术的影响力。

“互联网解决的是互联问题,将原本线下的数据搬到线上,实现了数字孪生。例如,十几年前在互联网上根本找不到的菜品,如京酱肉丝,现在每个物品都被赋予了一个“IP地址”,就像从IPv4到IPv6的转变。每个人、每个物品都有一个独特的标识。

AI解决的不是连接问题,而是重新组织生产资料和提升生产力。AI能够在数字孪生的世界中发挥更大的作用,替代人的处理能力。它不仅仅是通过连接,而是通过智能判断和自动化操作。例如,空调和电冰箱连接到互联网后,仍需要人为设定参数,但有了AI后,这些设备可以自主判断并实行操作,如在气温超过28度时自动开启空调。这就是AI在经济生态中发挥的作用,与互联网的作用不同。实际上,许多行业更需要AI,而不是互联网。”

因此,大家的结论是:AI有泡沫,但这种泡沫有限,且并不偏离其真正的价值。现有的泡沫言论都过分悲观。

“1995年,雅虎等第一波互联网应用刚刚开始出现,类似于大家现在看到的AI生成图像和视频技术。

当时,互联网内容的组织和搜索方式让人们大开眼界,充满好奇心。那时连一个调制解调器都是高科技产品,像思科的产品也只有大企业能享有。

从基础设施的角度来看,情况相似。那时,企业需要去电信营业厅办理电子邮件服务,费用高昂且需要共享使用。今天的AI技术同样也只有大企业能够负担。”

所以,大家还处在1995年,现在谈论泡沫会破也许还为时尚早。

8.结语

最后,大家还需要问的是,用当下的ROI去衡量一场基建性质的科技进步是否合理?或者说,泡沫破裂的后果一定是坏的吗? 目前的AI的确面临投入高、应用难的问题,但如果大家把目光放远,转向那些在历史上被称作泡沫的基建时期,就会有不一样的发现。

在互联网泡沫破裂之前,电信企业在华尔街筹集了1.6万亿美金,并发行了6000亿美金债券,建设的光纤电缆达到8020万英里,占到美国历史上基础数字布线总数的76%,为互联网的成熟奠定基础。

如果再往前看,19世纪40年代英国铁路泡沫以及由此建造的铁路,为英国的高度工业革命打下地基,在经济泡沫时期批准的铁路计划里程数更是占了英国铁路系统总里程的90%。

当大家谈论互联网泡沫时,并非指互联网技术是泡沫,而是特指一种主要形式为电子商务、被过度兴奋的投机性投资所吹捧的商业模式。同样,南海泡沫并非海运贸易泡沫的破裂,而只是一个特定的垄断。

而人工智能意味着更多,历史的车轮更不会因为泡沫破裂而停下。人工智能的支撑者总是迅速指出,AI是新的互联网——一种根本性的新技术架构——如果这是真的,那它就不会化作泡沫。

|

264

264

264

264